세율표에 있는 누진공제액은 대체 뭘까?근로소득세 과표구간이 개정됐다는데 그게 무슨 뜻이야?자, 와라, 와라! 모두 이해시켜줄게!

연말정산 전체를 구체적으로 살펴보고 있다. 그리고 어제부터는 세액감면 및 세액공제에 대해 알아보고 있다. 그런데 생각해보니 근로소득에 대한 소득세율을 언급하지 않고 넘었다는 사실을 깨닫게 됐다.그래서 나중에 한 발 물러서서 오늘은 근로소득세율표라고 할 수 있는 기본세율표와 누진공제액 그리고 근로소득세 과표 구간 개정에 따른 세액감면 내용에 대해서 알아보도록 하겠다. 근로 소득세를 요구하는 절차

근로소득은 기본적으로 원천징수된다. 그리고 원천징수되는 세액은 근로소득 간이세액표에 의해 간단히 계산된다.

▷ 근로소득 간이세액표를 활용해 원천징수되는 금액을 계산하는 방법, 그런데 이는 근로자가 실제 적용받아야 할 다양한 소득공제 및 세액공제 요소가 배제된 것이므로 정확한 세액을 산정하기 위해 연말정산을 실시한다.

모든 세금은 기본적으로 과세표준에 세율을 곱해 얻을 수 있다. 참고로 과표를 줄이는 역할을 하는 것이 소득공제, 과표에 세율을 곱해 산출된 세액을 줄이는 것이 세액공제다.총급여에서 여러 소득공제 과정을 거쳐 과세표준이 되면 여기에 세율을 곱해 실제 납부해야 할 세금이 얼마인지 결정하게 된다. 그리고 근로소득세율표는 바로 이때 쓰게 된다. 근로소득세율표

근로소득세율은 기본세율을 적용한다. 그래서 근로소득세율표는 곧 기본세율표다. 기본세율표는 두 가지 유형이 있다.

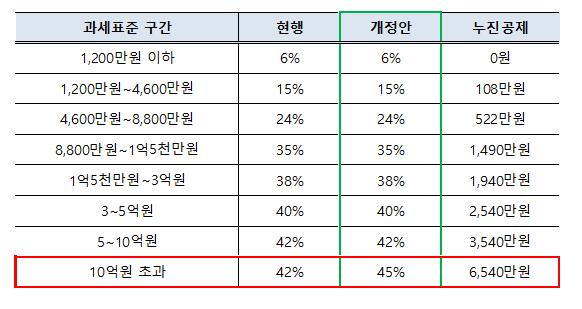

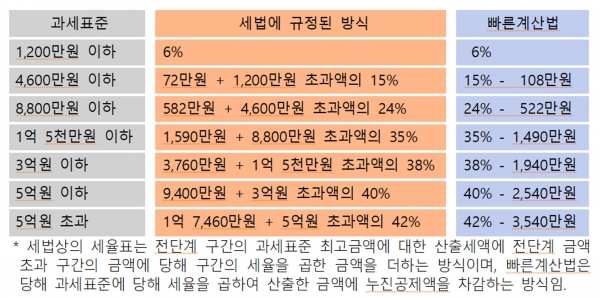

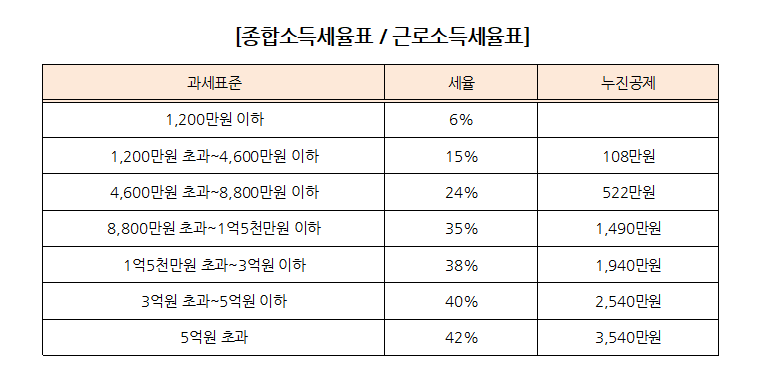

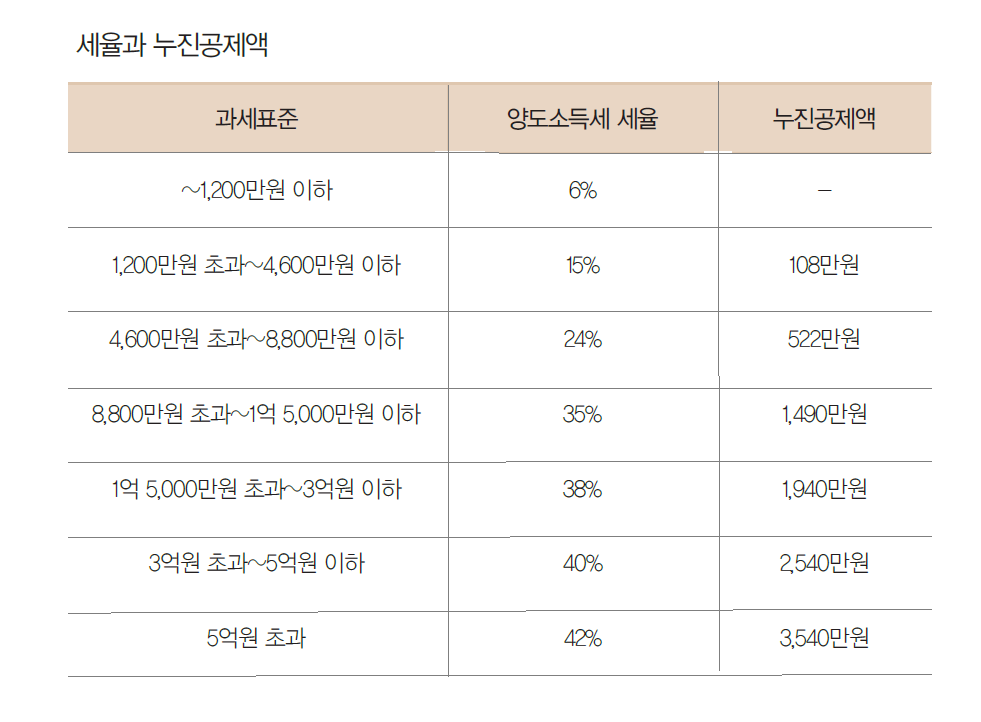

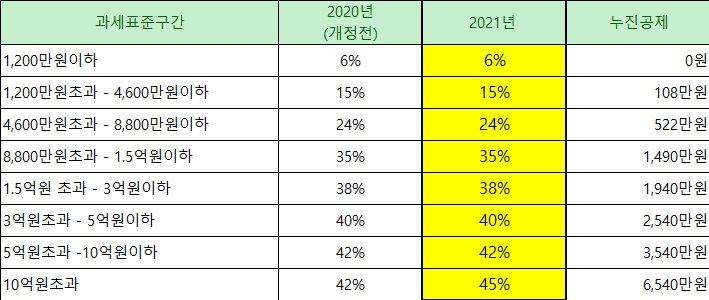

첫 번째는 위 표이다. 이것은 소득세법 제55조에 명시되어 있는 세율표이다. 구체적으로 살펴보면 과세표준 구간별로 적용되는 세율이 다르다는 것을 알 수 있다.1200만원 이하의 경우 6%의 세율이 적용되고, 10억원 초과의 경우 45%의 세율이 적용된다. 그런데 여기서 구간별로 세율이 적용되는 계산법이 매우 복잡하다는 것을 알 수 있을 것이다. 예를 들어 4600만원 초과~1200만원 이하 구간은 이 구간 금액에 단지 15%를 적용하는 것이 아니다. 일단 72만원을 더해 1200만원을 초과하는 금액에 15%를 더하게 된다.과연 이럴까. 누진 공제

그 이유는 1,200만원의 소득이 있는 경우 2,800만원의 금액까지는 6%의 세율을 적용하고 나머지 4,000만원의 금액에는 15%의 세율을 적용하기 때문이다.

이처럼 소득액이 커질수록 적용되는 세율이 높아지는 것을 누진공제라고 한다.따라서 이를 풀어 계산해 보면 1200만원x6%+2800만원x15%가 된다. 그리고 여기서 1200만원은 정수(고정된 값)가 되고 2800만원은 변수(바뀌는 값)가 된다.따라서 이를 일반화하여 표현하면 아래와 같이 쓸 수 있다.72만원+(과세표준-1200만원)x15%→72만원+과세표준x15%-1200만원x15%→72만원-180만원+과세표준x15%→과세표준x15%-108만원, 여기서 108만원이 누진공제액이 된다. 이를 각 구간별로 정리해 보면 아래와 같은 소득세율표를 얻을 수 있다.

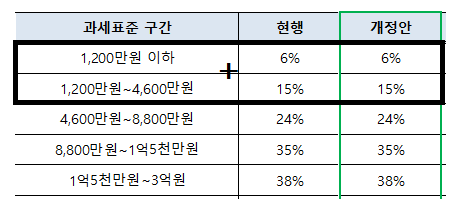

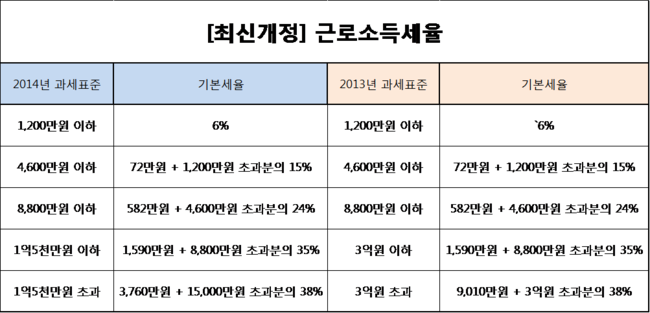

1200만원 이하 구간은 당연히 누진공제액이 없고, 그 이상 구간은 각각 522만원, 1,490만원, 6,540만원으로 증가하며, 10억 초과 시 최대 108만원까지 증가한다.이 같은 근로소득세율표를 활용하는 방법은 간단하다. 과세표준금액에 세율을 곱한 뒤 누진공제액을 차감할 뿐이다. 소득세 과표구간 변경그런데 최근 2022 세제개편안이 나오면서 이 같은 과세표준 구간에 변화가 발생했다. 변화가 발생한 구간은 3구간이다.① 1200만원 이하 →1200만원 이하 ②1400만원~4600만원 이하 →5000만원~4600만원 이하 ③8800만원~8800만원 이하 →5000만원~1400만원 이하 이렇게 개정한 이유는 서민과 중산층의 세 부담을 완화하기 위해서다. 그런데 이렇게 과표구간이 상향 조정되는 것은 어떤 의미가 있을까. 예를 들면 이해해보자.만약 과세표준이 1300만원인 사람이 있다고 가정해 보자.그러면 개정되기 전에 이 사람은 2구간에 속하기 때문에 15%의 세율이 적용되게 되고, 계산해 보면 1300만원(108만원x15%-87만원)의 세액이 산출된다.그런데 개정 이후에는 1구간에 속하게 되므로 6%의 세율이 적용되게 되어 1300만원(78만원x6%)의 세액이 산출된다. 결과적으로 9만원의 감세 효과가 있다. 다만 이 같은 과표구간 적용은 2023년 1월 1일 이후부터 발생하는 소득에 적용되기 때문에 2022년 귀속 연말정산 시에는 적용되지 않는다는 점을 참고하자.그동안 근로소득세율표는 기본세율, 누진공제액 이해, 과표구간 개정 시 세금감면 효과에 대해 알아봤다. 많은 분들께 도움이 되었기를 바란다.블로그 이웃, 인플루언서의 팬이 되면 더 나은 정보를 가장 빨리 받을 수 있다!▼▼ 같이 보면 좋은 글▼▼누진세 및 누진공제액 계산? 사례를 통해 이해해 봅시다.누진세 및 누진공제액 계산? 사례를 통해 이해해 봅시다. 여름이 되면 전기 사용량이 증가하여 누진세가 적용된다… blog.naver.com누진세 및 누진공제액 계산? 사례를 통해 이해해 봅시다.누진세 및 누진공제액 계산? 사례를 통해 이해해 봅시다. 여름이 되면 전기 사용량이 증가하여 누진세가 적용된다… blog.naver.com누진세 및 누진공제액 계산? 사례를 통해 이해해 봅시다.누진세 및 누진공제액 계산? 사례를 통해 이해해 봅시다. 여름이 되면 전기 사용량이 증가하여 누진세가 적용된다… blog.naver.com